12 avril 2018

– 4 min de lecture

Patrick Rose

Sous l’impulsion du Système européen des Banques centrales, la réglementation AnaCrédit entrera en vigueur dans sa première phase au 1er janvier 2018.

Cette réglementation a pour ambition d’harmoniser les dispositifs de collecte des données de crédit et de créer une base de statistiques européennes de référence. Celles-ci accompagneront les missions de la Banque Centrale, telles que la prise de décisions dans le cadre de la politique monétaire et de la surveillance macro prudentielle.

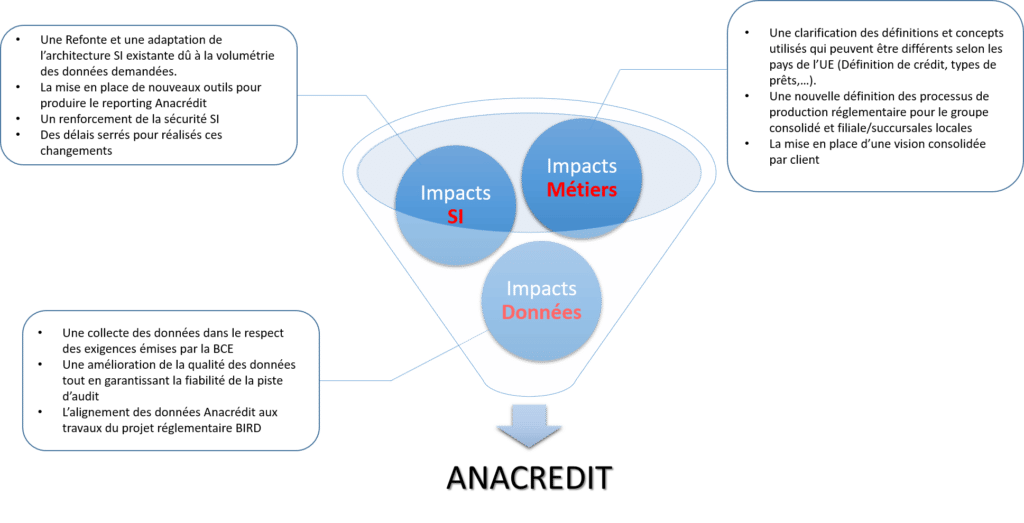

Toutes les banques de la place vont devoir répondre à cet objectif ambitieux avec tous les impacts d’organisation métier et SI que cela impose.

AnaCrédit c’est quoi ?

La BCE cherche à bâtir une base de données sur les crédits dans la zone Euro et MSU afin d’être mieux informée, de comprendre et de surveiller (grâce à un système de données et d’indicateurs uniformes) ses membres.

En d’autres termes, la BCE demande aux banques membres les data pour assurer sa nouvelle mission sur les crédits d’une somme égale ou supérieure à 25 000 €. L’objectif est de centraliser à un niveau de granularité fin (Prêt par prêt / Loan by Loan), les encours de crédits accordés par les institutions financières de la zone euro : (découverts, cartes de crédit, titres de créances, …)

Les data supplémentaires par rapport aux obligations réglementaires actuellement en vigueur (COREP notamment) sont le cœur d’ANACREDIT.

Qui est impacté par AnaCrédit ?

AnaCrédit est portée par la BCE, et sera donc applicable en Europe.

Au début des réflexions, étaient soumis à la réforme, les établissements G-SIBS (Global Systemically Important Bank => les 25 banques systémiques dont le défaut entrainerait automatiquement les autres banques de leur zone géographique dans le chaos). Aujourd’hui, en Europe, cela s’applique à tous les établissements au niveau groupe (pour l’Europe) mais aussi au niveau des filiales de groupes étrangers.

Les règles AnaCrédit ne seront applicables qu’à certaines entités et succursales des organismes bancaires. Le reporting est obligatoire pour chaque institution de crédit résidente d’un pays de la zone euro. Ceci inclut les succursales de ladite institution de crédit, indépendamment de leur lieu d’implantation. Les règles AnaCrédit s’appliquent également aux succursales d’institutions de crédit étrangères. Ainsi, par exemple, une succursale d’une banque britannique ou américaine installée dans un pays de la zone euro tombera dans le champ d’application des règles. Un reporting consolidé pourra être introduit dans une phase ultérieure.

Ces règles AnaCrédit ne s’appliquent pas aux filiales d’entités constituées dans la zone euro, par exemple, lorsqu’une banque constituée en France possède une filiale constituée au Royaume-Uni, cette dernière n’est pas soumise à l’obligation de reporting AnaCrédit.

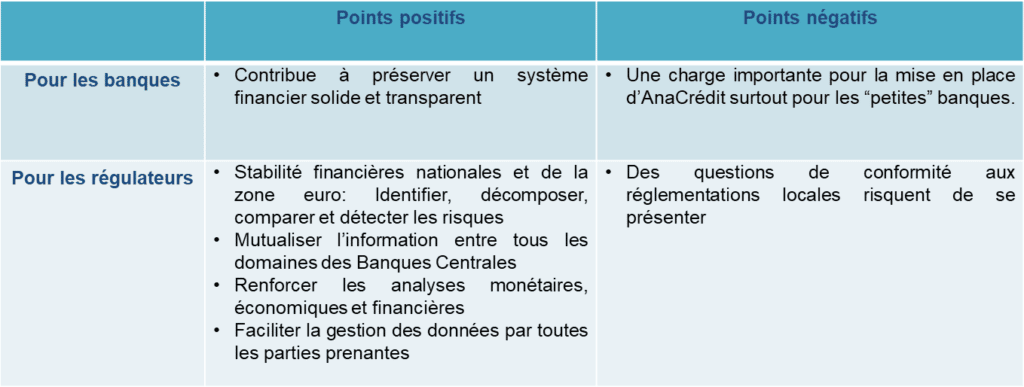

Quels sont les défis d’AnaCrédit ?

- Les règles étant différentes d’un pays à l’autre, les institutions financières vont devoir identifier et/ou résoudre les risques de double reporting,

- AnaCrédit est une nouvelle étape clé pour les obligations de reporting des institutions financières, du fait de l’étendue du périmètre des produits couverts et de la granularité requise.

- La production d’une centaine de données de crédit par ligne d’engagement à une fréquence a minima trimestrielle et le seuil de déclaration très bas des transactions vont nécessiter une refonte des plateformes permettant la collecte, l’agrégation, les calculs et la production des reportings réglementaires,

- Pour les établissements de crédit, l’enjeu concerne toutes les étapes de la chaîne de valeur, à savoir : La collecte, le traitement, l’analyse, le stockage et la restitution de l’information (très dense car seuil de déclaration très bas = volumétrie importante).

- Ainsi, l’objectif d’harmonisation nécessitera des métiers qu’ils adoptent des concepts et des définitions ayant des sens différents selon les pays (types de prêts, « mauvaises créances »…).

- Enfin, des questions de conformité aux réglementations locales risquent de se présenter

Et concrètement ?

Le type de données à collecter concerne :

La définition de la contrepartie, la définition du produit (de crédit) et de son montant au sens Bâlois (capital restant dû, EAD, RWA, …)

La granularité de données imposera aux banques de revoir leur stratégie de stockage de données (Big Data ?), ainsi que leur mise à disposition (fin des Datawarehouse monolithique servant surtout à l’archivage des données).

Finalement, les banques vont très certainement ouvrir leurs SI Risques/Bâlois pour intégrer les besoins d’AnaCrédit.

Les impacts lors de la mise en place d’Anacrédit

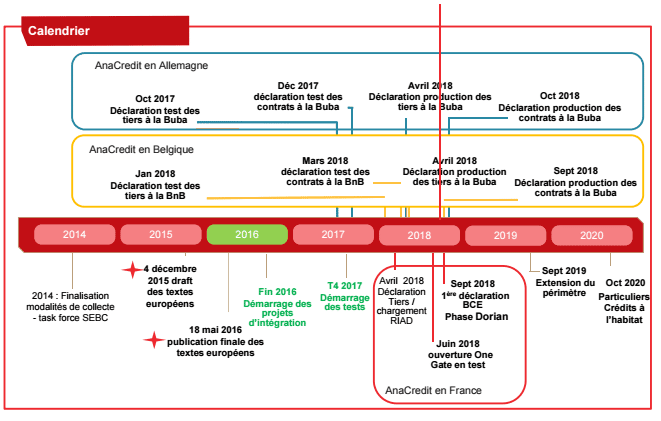

Les délais ?

Une première collecte de données est prévue pour le 31/03/2018, avec une fréquence de reporting trimestrielle.

DORIAN

C’est l’acronyme pour DOnnées RIsques ANacrédit, la déclinaison du projet portée par la Banque de France.

En synthèse, L’effort sera surtout d’étendre la collecte de données au-delà de COREP, d’appliquer les calculs Bâlois et de mettre en forme un rapport « DORIAN ».

C’est aussi une opportunité pour les banques de poursuivre l’urbanisation de leur SI Risque, la fiabilisation des données et une trajectoire pour aller dans la direction des nouveaux challenges qui attendent les banques et qui requièrent une utilisation optimale des données et des indicateurs que la BCE réclame.

Il s’agira donc non seulement de répondre aux exigences du régulateur mais surtout d’utiliser cette réglementation comme un accélérateur de performance.